Contoh Faktur Pajak Pph Pasal 23 Gawe CV

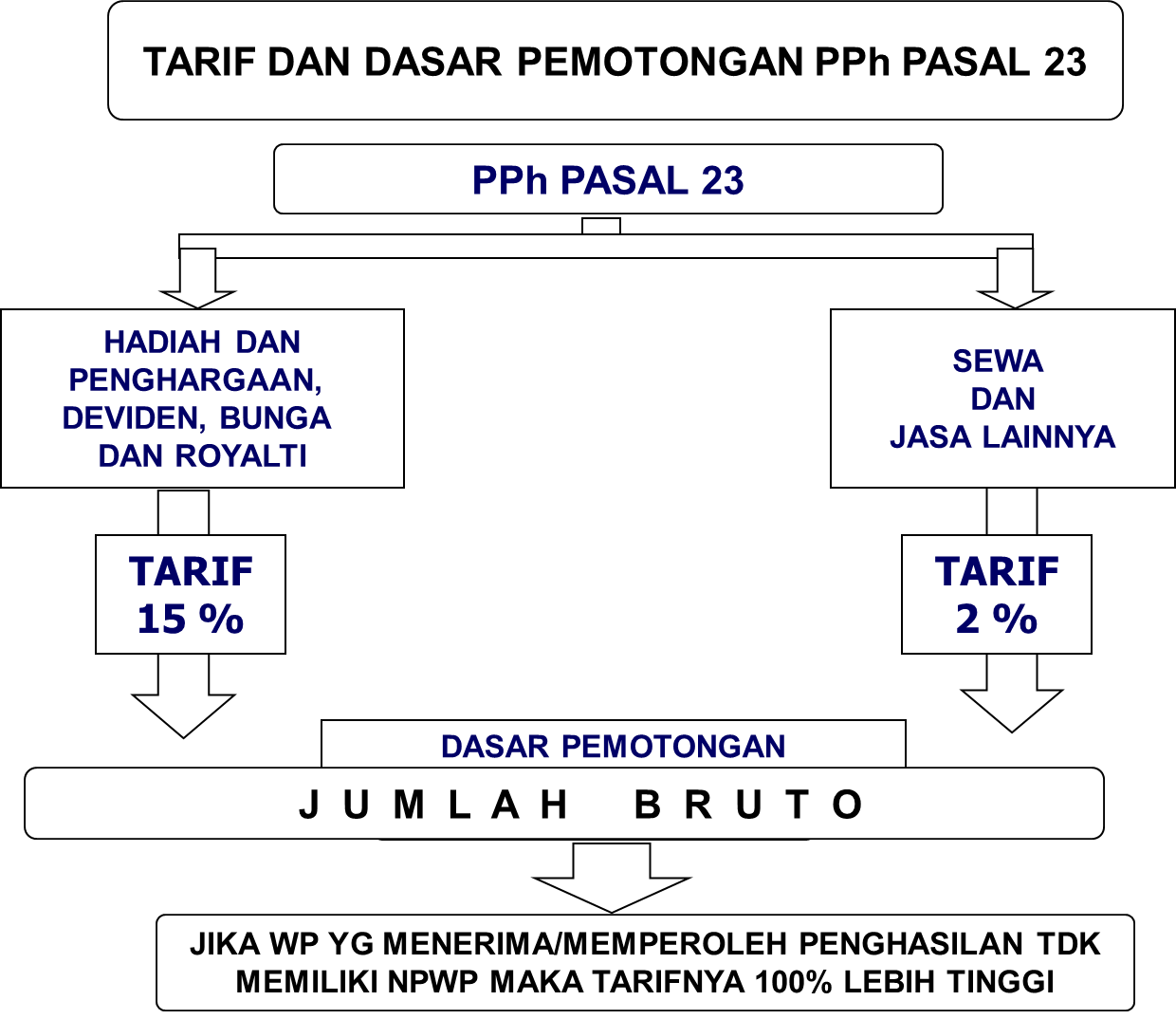

Tarif PPh Pasal 23 dikenakan atas nilai Dasar Pengenaan Pajak (DPP) atau jumlah bruto dari penghasilan. Ada dua jenis tarif yang dikenakan pada penghasilan yaitu, 15 persen dan 2 persen. Ketentuan tarif ini tergantung dari objek PPh pasal 23. Secara rinci, berikut daftar tarif dan objek PPh Pasal 23 : - Tarif 15 persen dari jumlah bruto atas: 1.

PPh Pasal 23 Bendahara Pemerintah Kabar Pajak

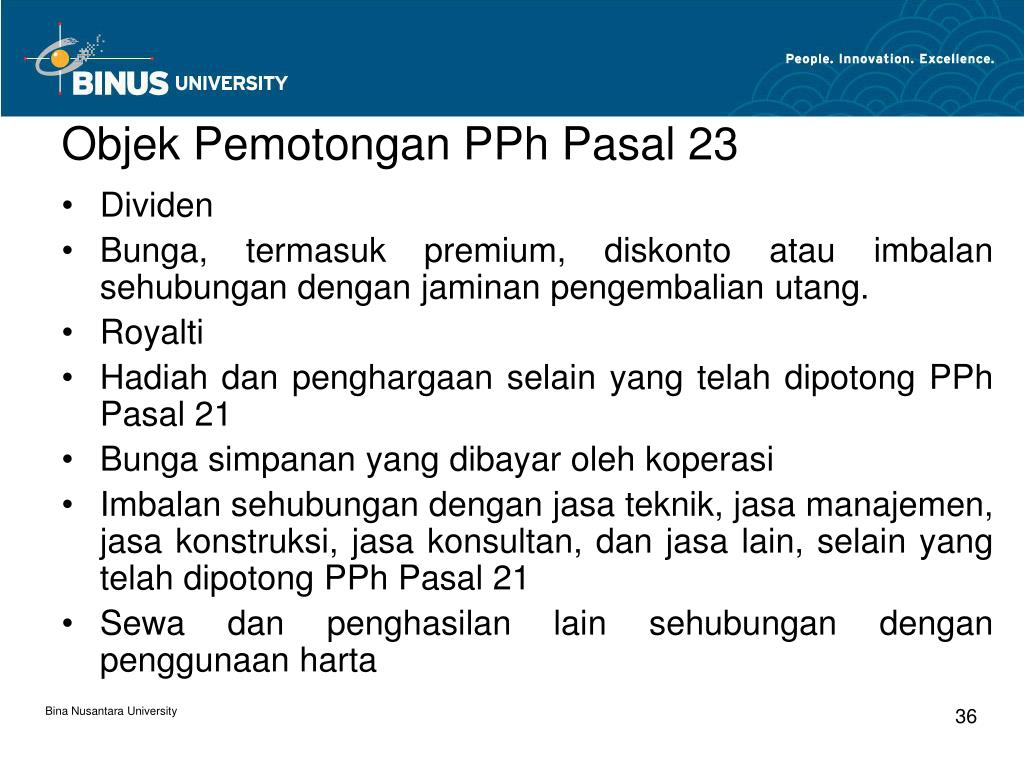

PPh Pasal 23 atau PPh 23 merupakan salah satu jenis pajak penghasilan (PPH) yang ada di Indonesia. Secara singkat, PPh 23 adalah pajak yang dikenakan pada penghasilan atas modal, penyertaan jasa, hadiah, bunga, deviden, royalti, atau hadiah dan penghargaan, selain yang dipotong PPh Pasal 21. Pemotongan PPh 23 dilakukan oleh pihak pemberi.

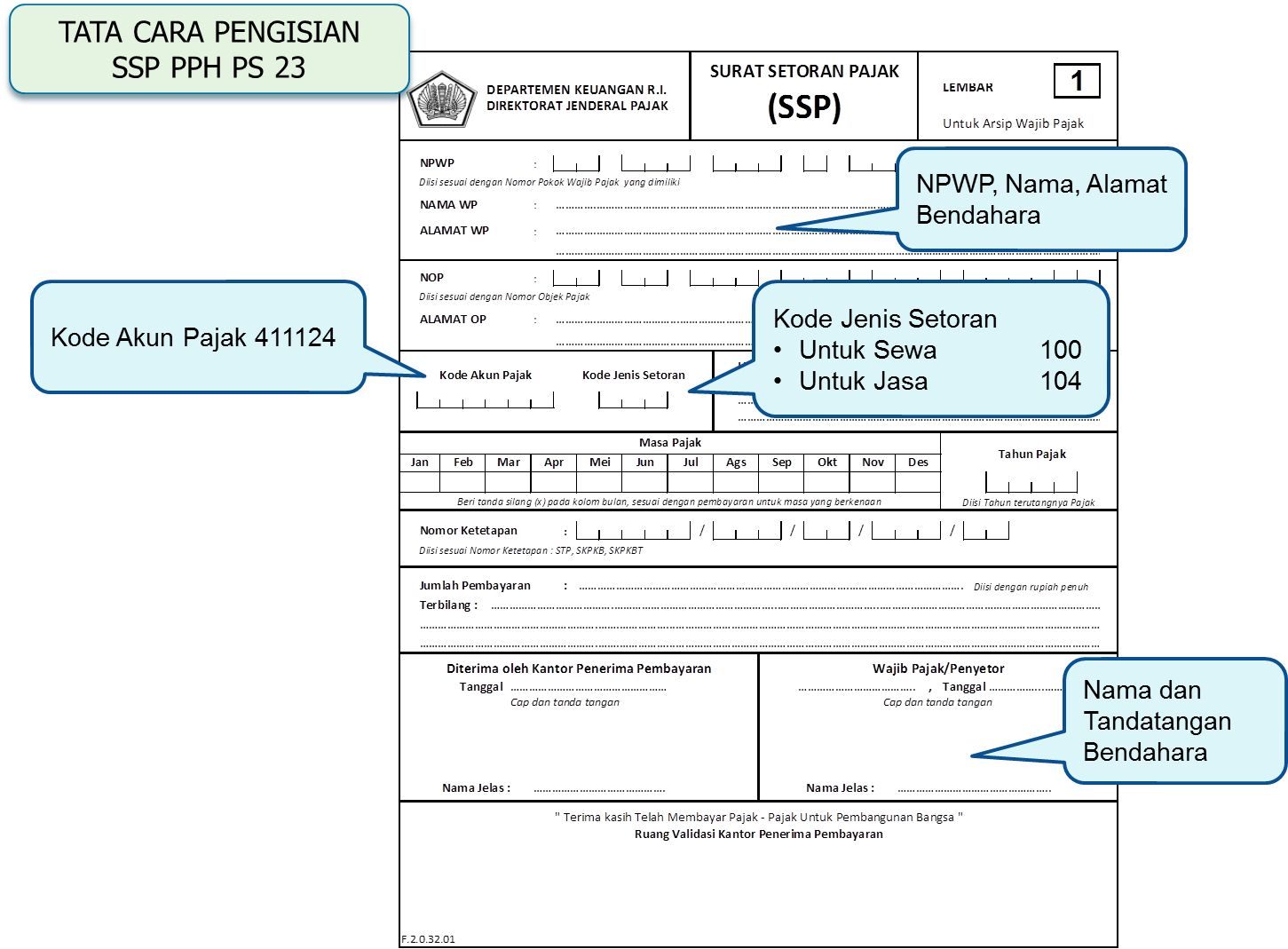

Online Pajak PPh 23 atau Cara Bayar SSP PPh Pasal 23 dan Cara Lapor

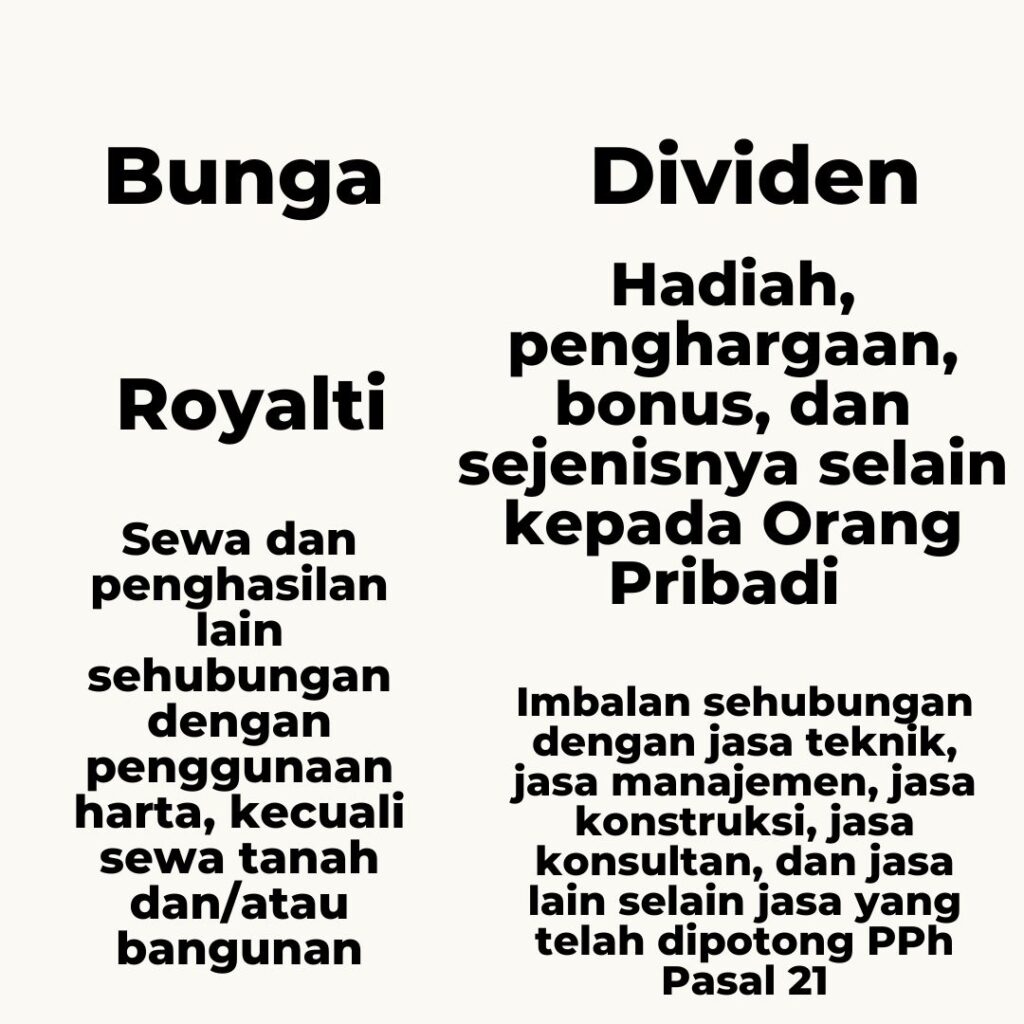

Poin penting yang perlu dipahami oleh wajib pajak terkait PPh Pasal 23: 1. Jenis Penghasilan yang Tercakup. PPh Pasal 23 dikenakan pada beberapa jenis penghasilan, antara lain: Bunga: Penghasilan dari simpanan di bank, deposito, atau instrumen keuangan lainnya. Royalti: Hak atas penggunaan intelektual, seperti hak cipta, paten, atau merek dagang.

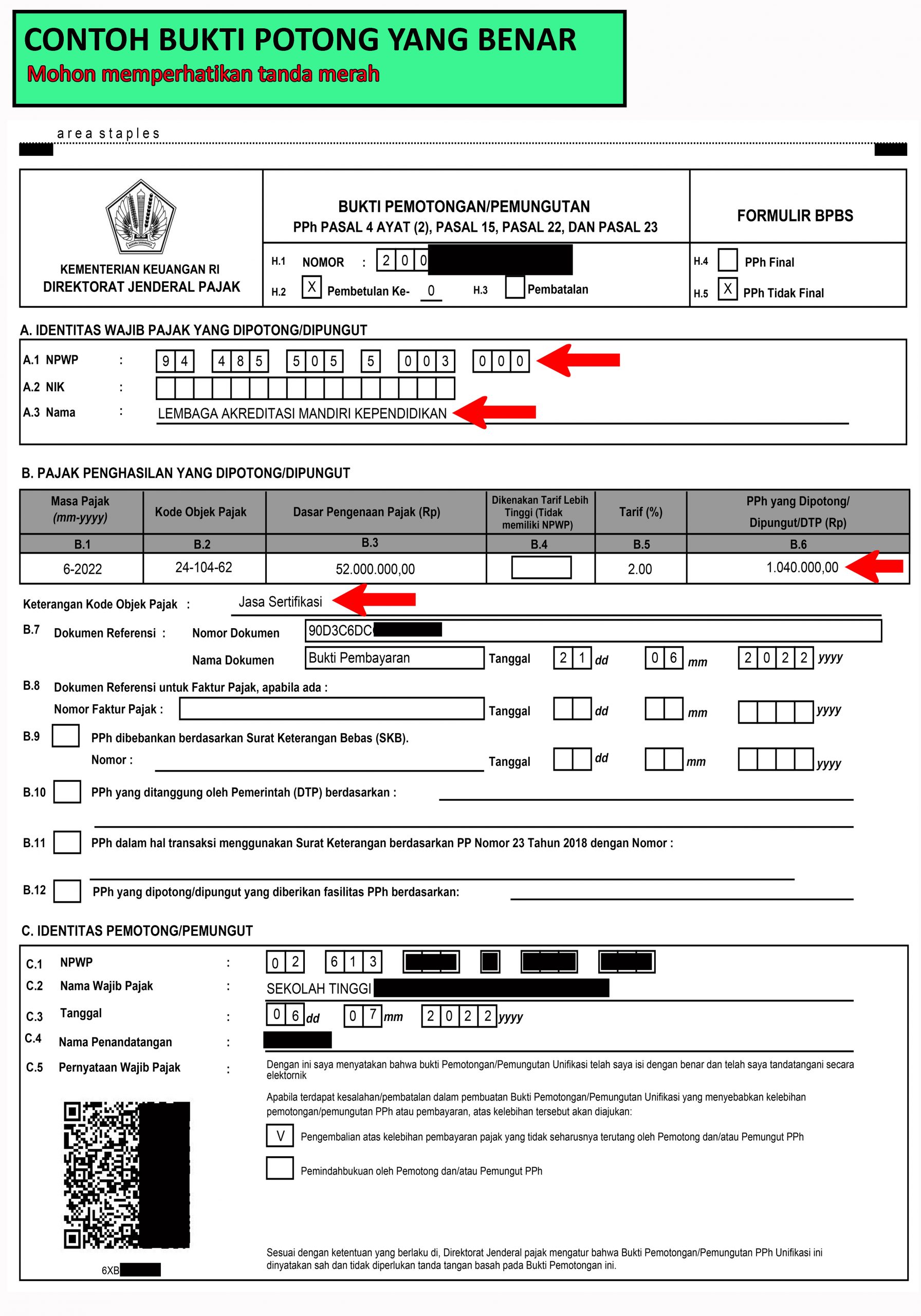

Panduan Pembuatan Bukti Potong PPh Pasal 23 untuk LAMDIK LAM Kependidikan

Pajak Penghasilan Pasal 23 (PPh 23) merupakan pajak yang dikenakan atas penghasilan berupa bunga, royalti, hadiah, dividen, sewa dan jasa yang dilakukan oleh diterima oleh Wajib Pajak Badan. PPh 23 merupakan salah satu jenis pajak yang harus dilaporkan secara bulanan atau masa pajak pada Surat Pemberitahuan (SPT) PPh 23/26.

Apa Saja Objek PPh Pasal 23 itu? Wajib Baca! Bos Pajak

Tarif PPh 23 dikenakan atas Dasar Pengenaan Pajak (DPP) atau jumlah bruto dari penghasilan. Di dalam PPh Pasal 23, terdapat dua jenis tarif yang diberlakukan, yaitu 15% dan 2% tergantung dari objek pajaknya. Di bawah ini adalah tarif dan objek pajak yang terkena PPh Pasal 23 yang berlaku di Indonesia. No.

Apa beda Objek Pajak PPh Pasal 23 dan 21? Bos Pajak

Dasar hukum Pajak Penghasilan Pasal 23 dan PPh Pasal 26 adalah Undang-Undang Nomor 36 Tahun 2008 tentang Perubahan Keempat UU 7/1983 tentang Pajak Penghasilan (PPh).. Objek PPh 26 atau Pajak Penghasilan Pasal 26 di antaranya: Dividen; Bunga termasuk premium, diskonto, dan imbalan sehubungan dengan jaminan pengembalian utang.

Apa beda Objek Pajak PPh Pasal 23 dan 21? Bos Pajak

500. Pph Pasal 23 Atas Pengungkapan Ketidakbenaran. Untuk Kekurangan Pembayaran Pajak Yang Masih Harus Disetor Yang Tercantum Dalam SPT Masa Pph Pasal 23 Atas Pengungkapan Ketidakbenaran (Termasuk Pph Pasal 23 Atas Dividen, Bunga, Royalty Dan Jasa) Sebagaimana Dimaksud Dalam Pasal 8 Ayat (3), Atau Pasal 8 Ayat (5) Undang-Undang KUP.

Mengenal Objek Pajak Pph Pasal 23 Part 2 Hadiah Penghargaan Sewa Riset

Pajak Penghasilan (PPh) Pasal 23; Jasa tidak disebutkan pada Pasal 1 ayat (6) PMK nomor 141 tahun 2015 tentang jenis jasa lain yang dipotong PPh pasal 23 sebesar 2%.. Pada peraturan tersebut, objek pajak PPh pasal 4 ayat (2) sewa tanah dan/atau bangunan adalah penghasilan persewaan tanah dan/atau bangunan, tidak termasuk penghasilan yang.

Kode Jenis Setoran Pajak Pph 23 Homecare24

Mengenal Pajak Penghasilan PPh Pasal 23. PPh pasal 23 merupakan pajak yang dipungut berdasarkan jasa atau pada penghasilan atas: Modal. Penyerahan jasa. Hadiah. Penghargaan. Ketentuan lainnya, yaitu selain yang telah dipotong pph 21. Penentuan tarif dari PPh pasal 23 ditentukan dari jenis jasa, subjek dan NPWP.

Cara Menghitung PPh Pasal 23 (PPh 23)

Tarif PPh 23 sebesar 15%. Wajib pajak diharuskan membayar PPh sebesar 15% dari jumlah bruto atas dividen, bunga, royalti, dan hadiah, penghargaan, bonus, atau sejenisnya, selain yang belum dipotong oleh PPh Pasal 21. Seperti yang tercantum di dalam Pasal 4 ayat (1) UU 36 Tahun 2008 tentang PPh, dividen yang dimaksud termasuk dividen yang.

Objek Pph Pasal 23 Homecare24

PPh Pasal 23 adalah pajak yang dipungut atas jasa atau dikenakan pada penghasilan atas modal, penyerahan jasa, atau hadiah dan penghargaan, selain yang telah dipotong PPh Pasal 21. Ada beberapa macam tarif PPh Pasal 23 yang dikenal, mulai dari 2 persen hingga puluhan persen. Tentu saja penentuan tarif tersebut sesuai dengan jenis jasa yang.

Pph Pasal 23 Tarif Homecare24

Tarif dan objek pajak PPh Pasal 23 Perhitungan tarif PPh 23. Pajak Penghasilan Pasal 23 dikenakan dengan besaran tarif yang telah diatur dalam UU No. 36 Tahun 2008 dan berlaku atas sejumlah objek pajak sebagaimana berikut ini. Tarif pajak Pajak Penghasilan Pasal 23. Pengenaan PPh 23 dihitung berdasarkan nilai Dasar Pengenaan Pajak (DPP) atau.

Penjelasan Lengkap Tarif, Objek Pajak PPh 23 Pasal 23

Wajib pajak perlu mengklasifikasikan apakah jasa yang dimaksud termasuk objek jasa konstruksi PPh Pasal 23 atau PPh Pasal 4 ayat (2) agar tidak terjadi kesalahan pemotongan. Selain itu, terdapat jasa lain yang juga merupakan objek PPh Pasal 23 yang diatur Peraturan Menteri Keuangan Nomor 141 Tahun 2015 .

Apa Beda Objek Pajak Pph Pasal 23 Dan 21 Bos Pajak Riset

PPh Pasal 23 : Rangkuman Peraturan. Di dalam Undang-undang Republik Indonesia Nomor 36 tahun 2008 tentang Pajak Penghasilan, terdapat lebih dari 30 pasal yang menjelaskan tentang peraturan pajak penghasilan yang dipungut dari wajib pajak di Indonesia, salah satunya PPh Pasal 23. Pasal tersebut juga memuat penjelasan mengenai peraturan umum.

Memahami Pajak Penghasilan Pasal 23 Solusi Palam Raya

Tarif PPh 23 dikenakan atas nilai Dasar Pengenaan Pajak (DPP) atau jumlah bruto dari penghasilan. Ada dua jenis tarif yang dikenakan pada penghasilan yaitu 15% dan 2%, tergantung dari objek PPh pasal 23 tersebut. Berikut ini adalah daftar tarif dan objek PPh Pasal 23 : 1. Tarif 15% dari jumlah bruto atas :

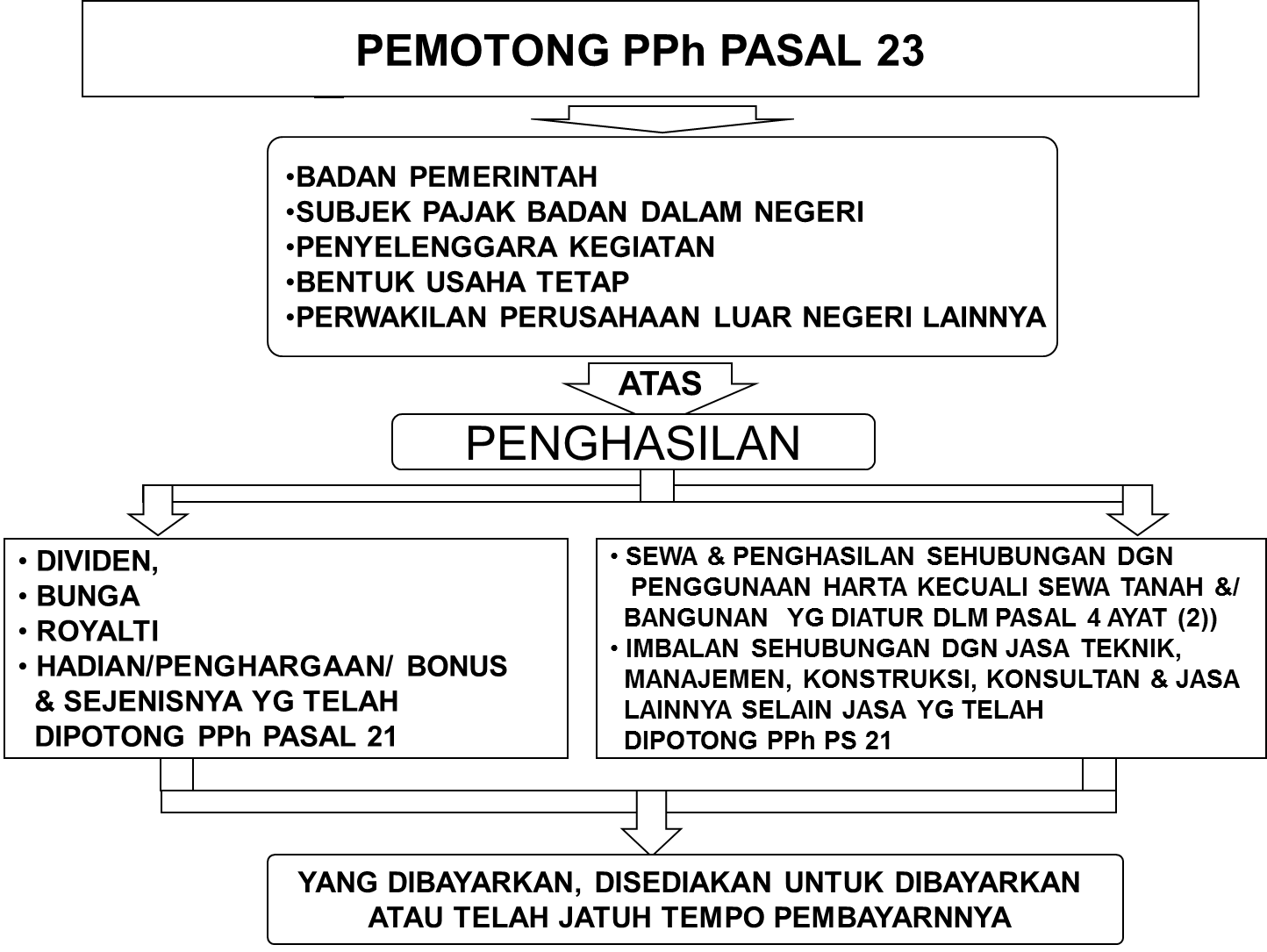

Pemotong PPh Pasal 23 Kabar Pajak

Sederhananya, PPh Pasal 23 merupakan pemotongan pajak atas penghasilan yang diterima Orang Pribadi atau Badan. PPh Pasal 23 akan dibebankan pada sebuah transaksi antara kedua belah pihak, yakni: penjual dan pembeli jasa. Penjual jasa nantinya akan membayarkan jasa tersebut, memotong beban pajak, dan melaporkannya ke kantor pajak.